El Ministerio de Inclusión, Seguridad Social y Migraciones ha planteado una nueva reforma en el sistema de cotización de los autónomos. Dicha reforma aplica cambios importantes en las cuotas de autónomos, efectivas a partir de enero de 2023 y que se prolongarán hasta el año 2025. Consulta las nuevas cuotas de autónomos 2026.

- Cuota de autónomos 2022 y su evolución

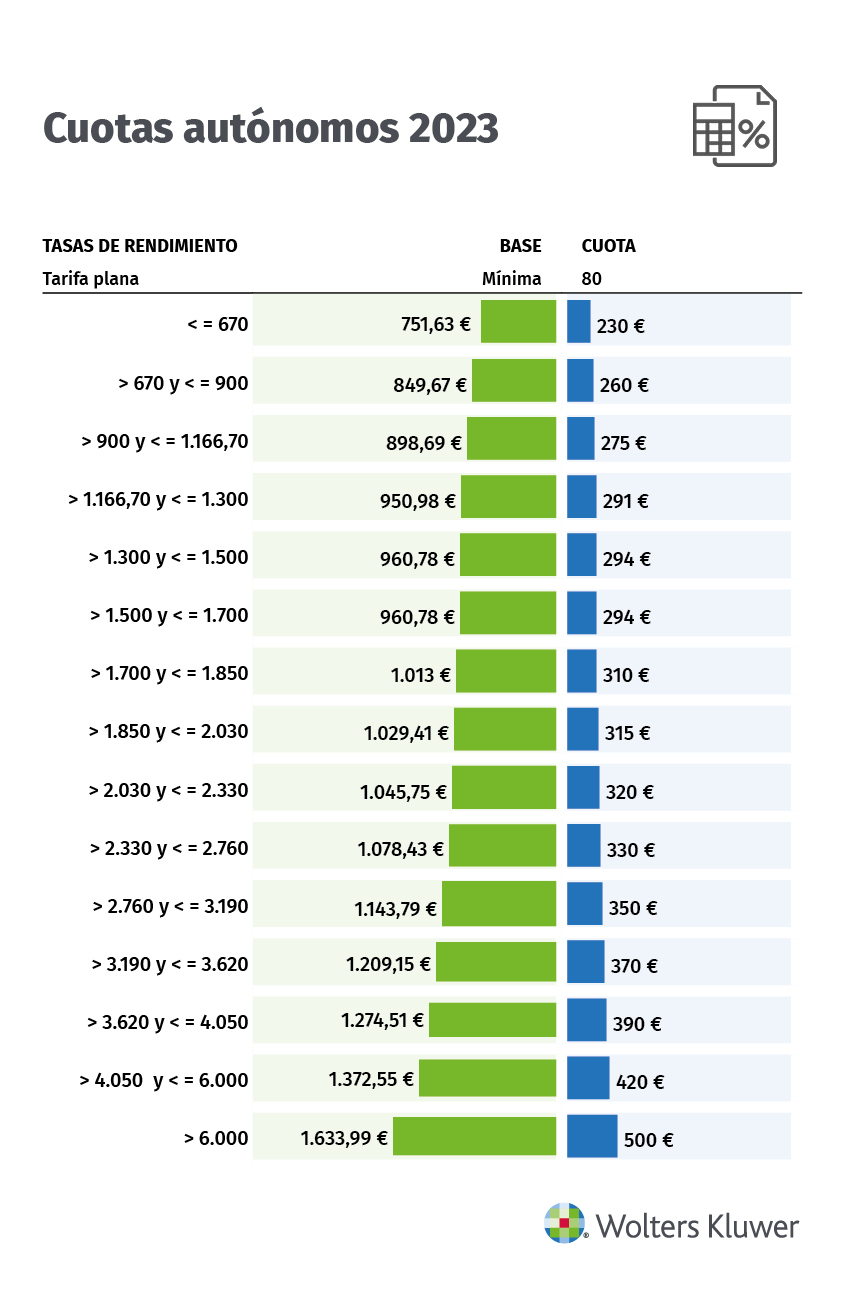

- ¿Cuánto se paga de cuota de autónomo en 2023?

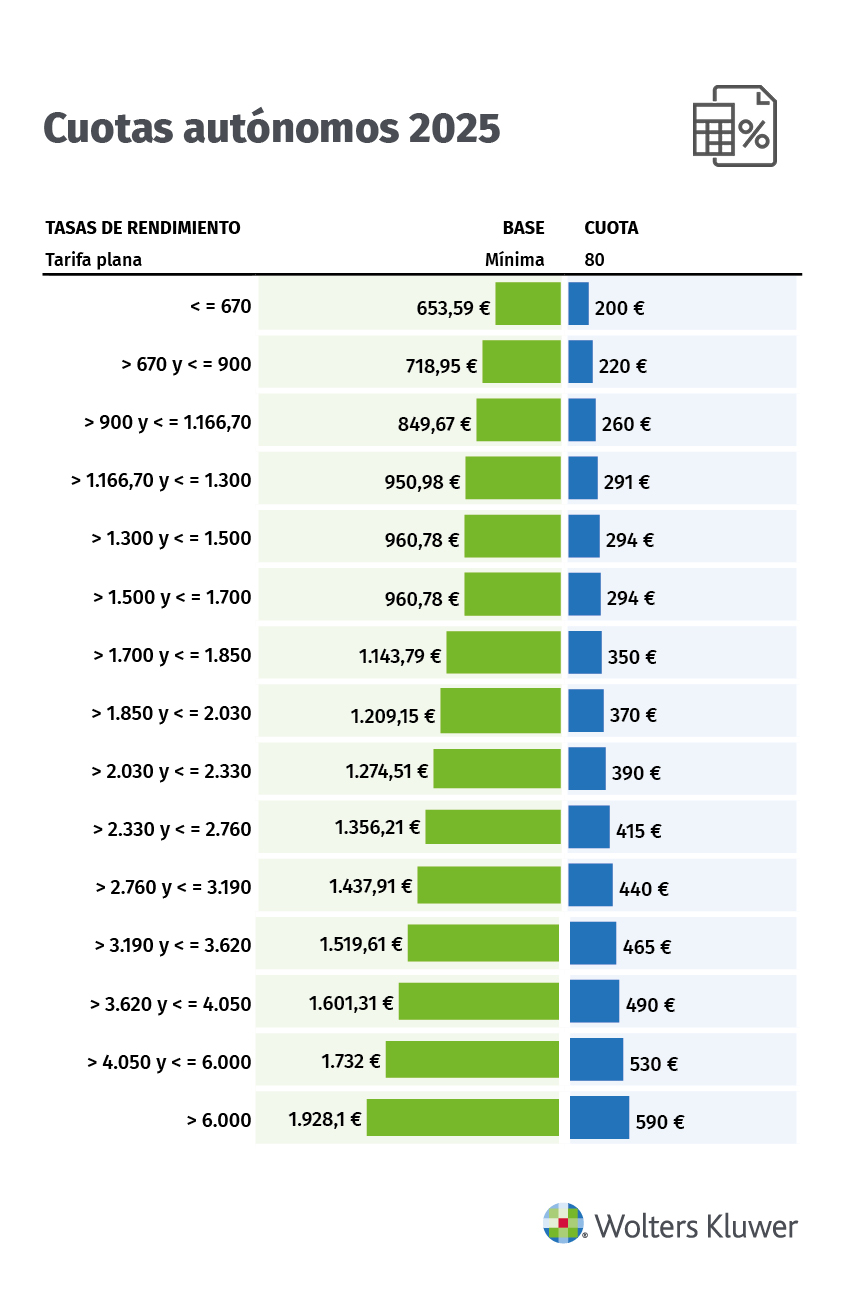

- Cambios en la cuota de autónomos 2023-2025

- Novedades en la cuota de autónomos para los próximos años

- Novedades en la deducción de la cuota de autónomos en la Declaración de la Renta

¿Cuánto se paga de autónomo? ¿Cuánto cuesta ser autónomo? Son preguntas habituales que se plantean al poner sobre la mesa las bases de un sistema considerado como injusto por algunos profesionales. Veamos cuánto cuesta ser autónomo y cómo aplican los últimos cambios.

Cuota de autónomos 2022 y su evolución

Los trabajadores autónomos cotizan desde que inician su actividad. La liquidación de la cuota de autónomo correspondiente se realiza cada mes, tras el alta en la Seguridad Social.

Para tener una visión retrospectiva de la evolución de la cuota de autónomos, en 2021, estas cuotas llegaron al 30,3% de la base de la cotización, que de manera detallada se establecen así: 28,30% de contingencias comunes; 1,10% de contingencias profesionales; 0,80% de cese de actividad y 0,10 de formación profesional.

Cuando hablamos de base mínima en 2021, ésta quedó fijada en 944,40 euros y la base máxima en 4.070 euros. Las cuotas aplicables, por tanto, fueron de 286 euros en el primer caso y de 1.232 euros en el segundo. Establecidas como criterios máximo y mínimo, el autónomo puede seleccionar las cantidades que mejor se ajusten a su actividad.