El Modelo 190 de la AEAT está estrechamente relacionado con el modelo 111 (de carácter trimestral), puesto que se trata del resumen anual de las retenciones realizadas en el IRPF a los trabajadores vía nómina, o bien a empresarios o profesionales autónomos mediante factura.

- ¿Qué es el Modelo 190?

- Así se rellena el Modelo 190

- Declaración sustitutiva o complementaria

- Relación de perceptores

- Cómo presentar el modelo y dónde descargarlo

- Soluciones para presentar el modelo 190

¿Qué es el Modelo 190?

El modelo 190 es de obligada presentación tanto para empresarios como autónomos que registren alguno de los siguientes tipos rentas:

- Rendimientos económicos: Dentro de esta cláusula se enmarcan actividades profesionales de índole agrícola, ganadera o forestal. También aquellas actividades cuya tributación se realiza por estimación objetiva.

- Rendimientos de trabajo, es decir nóminas de trabajadores.

- Rendimientos derivados del alquiler de inmuebles urbanos.

- Cuantías derivadas de planes de pensiones y donaciones.

- Premios procedentes de juegos y concursos.

Así se rellena el Modelo 190

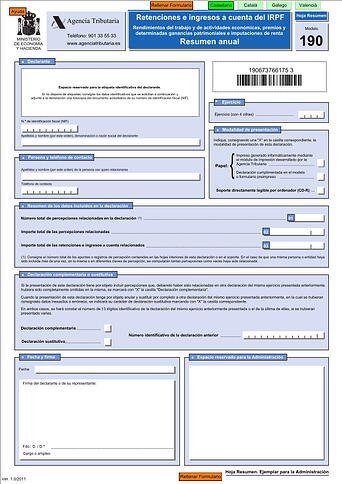

Todos los datos relativos al declarante (nombre, apellidos, NIF…) deben constar en la primera hoja resumen del Modelo 190. Por otro lado, este apartado sirve para identificar si la declaración es sustitutiva o complementaria, así como la modalidad y el ejercicio de presentación.

En el resumen, que consta de varios subapartados, se incluyen varios ítems: número y suma total de las percepciones que han sido incluidas en la declaración, además de la cuantía total a la que ascienden ingresos a cuenta y las retenciones.

Es importante reseñar que los datos de los perceptores deben ser identificados en la casilla correspondiente, así como la renta satisfecha.

¿Quieres estar al día sobre temas laborales? Suscríbete a a3news

Recibe mensualmente en tu buzón las novedades laborales: normativa, herramientas, actualidad y tendencias en gestión laboral. Puedes darte de baja cuando quieras.

Declaración sustitutiva o complementaria

La “Declaración complementaria por inclusión de datos” se realiza en el supuesto concreto de que se desee realizar la inclusión de percepciones que, por omisión, no hubieran sido presentadas. Este hecho implica que la declaración complementaria únicamente contenga aquellos apartados (hojas) en los que figuren las percepciones que han sido eludidas en la declaración del ejercicio correspondiente.

Si lo que el declarante desea realizar es sustituir o anular una declaración (debido, entre otras posibles variables, a que se hayan introducido datos incorrectos en la misma) se debe precisar con una “X” el apartado de “Declaración sustitutiva”. De este modo, queda anulada la anterior declaración, siendo considerada inválida.