El modelo 123 es una declaración que deben presentar personas físicas, jurídicas y otras entidades, obligados a retener o ingresar a cuenta del IRPF, Impuesto de Sociedades y del IRNR con rentas de capital mobiliario.

Modelo 123 de la AEAT: qué es e instrucciones

¿Qué es el modelo 123 y quién debe presentarlo?

El modelo 123 deben presentarlo las personas físicas, jurídicas y otras entidades. Es la declaración a través de la cual se liquidan retenciones de ingresos a cuenta de IRPF, el Impuesto sobre Sociedades y el Impuesto sobre la Renta de no residentes de determinados rendimientos del capital mobiliario.

Los rendimientos de capital mobiliario son aquellos que tienen carácter patrimonial de naturaleza mobiliaria, es decir, que no están relacionados con la actividad económica del contribuyente. Es el caso de alquiler de un negocio o dividendos de rendimientos bancarios.

¿Cómo se presenta el modelo 123?

La presentación del modelo 123 es telemática, para lo cual se hace imprescindible disponer de un certificado electrónico Cl@ve PIN.

Realizar una correcta presentación del modelo 123 es posible gracias a programas de contabilidad que controlan todo el proceso de manera eficaz, con una gestión completa de principio a fin, sin necesidad de cambiar de plataforma.

¿Cuándo se presenta el modelo 123?

La periodicidad del modelo es trimestral, siendo esta coincidente con el plazo de presentación de las obligaciones trimestrales de IVA e IRPF.

Así, el calendario de presentación se establece de la siguiente manera:

- Primer trimestre: del 1 al 20 de abril.

- Segundo trimestre: del 1 al 20 de julio.

- Tercer trimestre: del 1 al 20 de octubre.

- Cuarto trimestre: del 1 al 30 de enero del año siguiente del ejercicio, cuando la liquidación corresponda al último trimestre del año.

En el caso de grandes empresas (volumen de operaciones supera 6.010.121,04 euros) la presentación es mensual. El plazo para realizarla es del 1 al 20 de cada mes.

Modelo 123: instrucciones

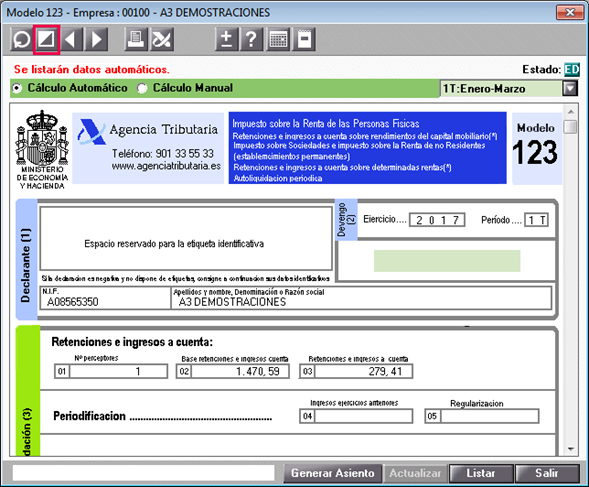

La estructura del modelo 123 responde a los siguientes puntos:

- Identificación y Devengo

- Liquidación

- Complementaria

- Ingreso

1. Identificación y devengo

En este apartado se deben especificar los datos personales, año y trimestre objeto de la declaración.

2. Liquidación

- Casilla 1: Sujetos pasivos o contribuyentes que hayan obtenido rendimientos o rentas del capital mobiliario.

- Casilla 2: Se realiza el cómputo total de las bases de retenciones e ingresos.

- Casilla 3: Se introduce el importe total de las retenciones e ingresos a cuenta.

El resto de casillas que recoge el modelo hacen alusión a rendimientos o percepciones de rentas de capital inmobiliario que se realizaran en ejercicios anteriores a 1999.

3. Complementaria

En este apartado se debe explicitar si se trata de una declaración complementaria. En tal caso, se especifica el número de justificante de la declaración a la que se hace alusión.

4. Ingreso

En caso de que el resultado de la liquidación sea a ingresar con domiciliación bancaria, Hacienda realiza el cargo del importe en la cuenta el día 20 de los meses de presentación.

Modelo 123: para qué sirve

Como hemos podido ver con anterioridad, el modelo 123 es la declaración que debe ser presentada tanto por personas físicas y jurídicas como por otras entidades.

Cuando hablamos del modelo 123, está estrechamente ligado con la liquidación a Hacienda de la cantidad obligada a retener o ingresar a cuenta del IRPF, Impuesto sobre Sociedades, e Impuesto sobre la Renta de no Residentes, relacionado con rendimientos de capital mobiliario, así como otras rentas.

Su presentación se relaciona con el reparto de dividendos o pago de intereses en caso de prestamos bancarios, puesto que ambos conceptos suelen ser los más habituales cuando se hace alusión a los rendimientos de capital mobiliario.

Descarga la Guía fácil de impuestos

Descubre qué son y cómo funcionan IRPF, IVA, IGIC, Sociedades y más. Incluye calendario de presentaciones 2026, mes a mes.

Hacienda hace alusión, asimismo, a un criterio que se debe seguir en su presentación, puesto que en este modelo no deben declarar las rentas que deban ser incluidas en el modelo 115, 117, 124, 126 o 128.

La presentación del modelo 123 está estrechamente relacionada con la declaración informativa anual, modelo 193. En este último modelo se deben identificar el volumen de rentas sujetas a retención que han sido abonadas, los sujetos a los que se ha retenido y las retenciones soportadas.

Hay que tener en cuenta, a su vez, dos elementos claves para la presentación de este modelo: su plazo de presentación es enero, y en caso de no hacerlo, Hacienda puede abrir expediente sancionador, así como pago de intereses de demora.

Soluciones para presentar el modelo 123 de retenciones irpf

En el mercado existen ya tanto programas de contabilidad específicamente enfocados a la pyme como software de contabilidad para asesorías, para una gestión fiscal eficiente y segura. Entre sus ventajas, cabe destacar el control del proceso completo de la presentación sin salir del programa ni cambiar de plataforma, algo que agiliza la gestión además de permitir un mayor seguimiento y seguridad.

Más información sobre otros modelos de la Renta: modelo 100, modelo 111,modelo 115, modelo 130, modelo 131, modelo 180, modelo 190, modelo 210, Modelo 211 y modelo 714.