Avec l’entrée en vigueur d’un nouveau régime prudentiel, 2021 s’annonce comme une année mouvementée pour les entreprises d’investissement soumises à la directive MiFID. Dans le cadre du nouveau régime prudentiel pour les entreprises d’investissement soumises à la MiFID, les entreprises en UE et au Royaume-Uni devront mettre en pratique de nouvelles méthodes de mesure de divers risques. En conséquence, de nombreuses entreprises sont susceptibles de connaître des changements dans les exigences en matière de fonds propres et de liquidités.

Dans un commentaire précédent, nous avons passé en revue les bases du nouveau cadre, y compris la méthode selon laquelle les entreprises seront classées en fonction de leur taille et de leurs activités, et avons suggéré une approche en cinq étapes pour la mise en œuvre du nouveau cadre, compte tenu du fait que les échéances vont commencer à tomber en juin 2021 pour les entreprises de l’UE et en janvier 2022 pour les entreprises britanniques. Nous approfondissons et expliquons ci-après comment les facteurs K, c’est-à-dire les nouvelles mesures d’évaluation des risques pour les entreprises de classe 2 qui constituent environ les deux tiers du secteur1, vont fonctionner.

Catégorie de facteurs K

Les facteurs K seront utilisés par les entreprises de classe 2 pour déterminer leurs exigences en matière de fonds propres. Les exigences de fonds propres d’une entreprise correspondent à la valeur la plus élevée entre ses fonds propres minimum permanents, ses exigences en matière de frais généraux fixes et ses exigences en matière de facteur K. Les exigences en matière de facteur K sont la somme de : risque pour le client (Risk-to-Client, RtC), risque de marché (Risk-to-Market, RtM) et risque pour l’entreprise (Risk-to-Firm, RtF).

Facteurs K de risque pour le client

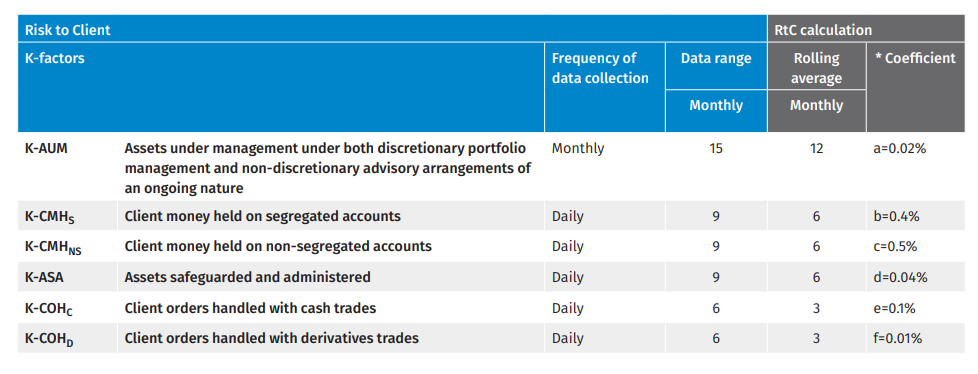

Les mesures du risque pour le client (RtC) sont des approximations pour les domaines d’activité d’une entreprise d’investissement à partir desquels les dommages causés aux clients peuvent se traduire par des problèmes qui auront un impact sur les fonds propres (le capital) de l’entreprise. Quatre facteurs K ont été définis au sein de cette catégorie de risque :

- Actifs clients sous gestion et conseil continu (K-AUM). Ce facteur K permet de saisir le risque de préjudice pour les clients résultant d’une mauvaise gestion ou d’une mauvaise exécution d’ordres concernant les portefeuilles clients. En définissant un besoin de détenir des fonds propres pour se protéger contre ce risque, un accompagnement et un bénéfice client sont apportés en termes de continuité de service.

- Actifs client conservés et administrés (K-ASA) Ce facteur K garantit qu’une entreprise d’investissement détient un capital proportionnel à ces actifs, qu’ils figurent dans son propre bilan ou dans des comptes de tiers.

- Fonds de client détenus (K-CMH) Ce facteur K permet de saisir le risque de préjudice lorsqu’une entreprise d’investissement détient l’argent de ses clients, dans son propre bilan ou sur des comptes de tiers. Ce montant est subdivisé en argent détenu sur des comptes distincts (K-CMHS) et en argent détenu sur des comptes non distincts (K-CMHNS).

- Commandes clients traitées (K-COH) Ce facteur K saisit le risque pour les clients d’une entreprise d’investissement qui exécute des ordres au nom des clients, et non au nom de l’entreprise, par exemple en fournissant des services d’exécution uniquement ou lorsqu’une entreprise fait partie d’une chaîne d’ordres clients. Cela se décompose en ordres clients traités dans les opérations en espèces (K-COHC) et ordres clients traités dans les opérations sur produits dérivés (K-COHD).

Le risque pour le client est la somme de ces facteurs, dont chacun est ajusté par un coefficient, comme indiqué dans la figure ci-dessous. La formule est la suivante : (a * K-AUM) + (b * K-CMHS) + (c * K-CMHNS) + (d * K-ASA) + (e * K-COHC) + (f * K-COHD).

Dans tous les cas, les exigences en matière de facteur K sont calculées le premier jour ouvrable de chaque mois et, comme nous pouvons le voir, la collecte de données pour tous les facteurs K est quotidienne, à l’exception du K-AUM où la fréquence est mensuelle. De manière globale, cela signifie que les entreprises auront besoin de systèmes et de processus pour collecter, stocker et valider une grande quantité de données, ce qu’elles n’auraient pas eu à faire auparavant. Notamment, nous prévoyons que l’impact le plus important se situera dans les domaines de K-AUM, K-ASA et K-COH, car les entreprises britanniques qui détiennent déjà l’argent des clients doivent le faire sur une base séparée.

Facteurs K de risque-de marché

Les facteurs K de risque de marché (RtM) ne s’appliquent qu’aux entreprises ayant un portefeuille de négociation utilisé pour leur propre compte ou pour le compte de leurs clients, c’est-à-dire qu’elles négocient pour compte propre ou en tant que teneur de marché. Il existe deux facteurs K pour le risque de marché :

- Le risque de position nette (K-NPR) est une mesure ponctuelle qui suit les règles de risque de marché de l’approche standard énoncées dans le règlement sur les exigences en matière de fonds propres (CRR), avec lesquelles les entreprises d’investissement disposant de portefeuilles de négociation seront familiarisées, y compris les approches révisées une fois qu’elles seront disponibles. En vertu du règlement sur les entreprises d’investissement (IFR), les entreprises doivent calculer leur K-NPR avec une fréquence proportionnée, ce qui signifie que si leur K-NPR est très volatil, elles doivent en faire le calcul plus fréquemment que si celui-ci est relativement stable. C’est à l’entreprise d’en juger, et le superviseur de l’entreprise aura également son mot à dire sur ce qui est approprié compte tenu des risques encourus.

- La marge de compensation fournie (K-CMG) se rapporte aux positions sur dérivés d’une entreprise d’investissement soumise à la MiFID qui sont concernées par la compensation. À un niveau élevé, elle permet à une entreprise d’utiliser le montant de marge requis par son membre compensateur. Cela pourrait ensuite être utilisé comme base pour calculer sa position de risque dans ses positions sur instruments dérivés comme alternative au K-NPR. Pour pouvoir utiliser le facteur K-CMG, l’entreprise d’investissement devra obtenir une approbation réglementaire. L’article 23 de l’IFR décrit cinq conditions qui devraient être remplies pour obtenir l’approbation, et l’entreprise devrait également prouver à son superviseur qu’elle n’utilise pas le facteur K-CMG simplement pour les règles d’arbitrage sur les exigences en matière de fonds propres.

Le calcul est a priori très simple, car il s’agit essentiellement de la marge totale requise par le membre compensateur multipliée par 1,3, ce que les commentateurs de marché ont jugé excessif. Le 16 décembre 2020, l’ABE a publié son projet final de norme technique réglementaire qui comprenait des définitions importantes relatives à la « marge totale » et au « portefeuille ». La FCA mène toujours des consultations sur ces définitions. Il est probable que les définitions de l’UE et du Royaume-Uni diffèrent, ce qui compliquera les choses pour les entreprises ayant des entités dans les deux juridictions.

Enfin, il est important de noter que le K-CMG ne peut pas être utilisé comme entrée pour les exigences en matière de facteur K du risque de concentration : en effet, seul le K-NPR peut l’être.

Facteurs K de risque pour l’entreprise

Le risque pour l’entreprise (RtF), qui représente l’ensemble final de facteurs K, doit être modélisé par les entreprises d’investissement qui négocient pour leur propre compte. Il s’agit d’une version simplifiée des règles bancaires pour le risque de contrepartie et les grandes expositions. Il existe trois facteurs K de risque pour l’entreprise :

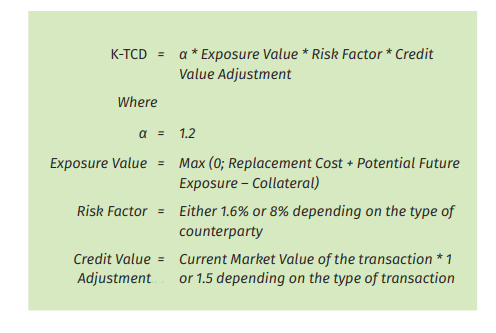

1. Défaut de contrepartie (K-TCD) Il s’agit d’une version moins sensible au risque des règles relatives au risque de crédit de contrepartie que les entreprises appliquent dans le cadre du CRR. Il est essentiellement conçu pour garantir que les entreprises d’investissement disposent d’un capital suffisant pour couvrir les coûts de remplacement et, dans certains cas, prend en compte les changements d’expositions spécifiques. Il s’applique à un ensemble fini de transactions au sein du portefeuille de négociation d’une entreprise.

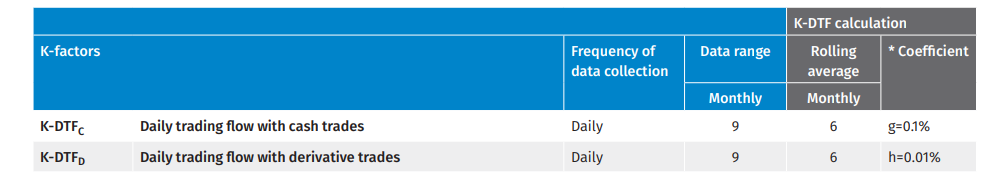

2. Flux d’échanges quotidien (K-DTF) Ce facteur K saisit les risques opérationnels encourus par une entreprise exécutant de nombreuses transactions (pour son propre compte ou pour le compte de clients) en raison de processus, de personnes et de systèmes inadéquats ou défaillants, ou d’événements externes. Comme dans le cas du K-COH, le K-DTF sera mesuré séparément pour les transactions au comptant (K-DTFC) et les transactions sur produits dérivés (K-DTFD) : dans le premier cas, sur la base du montant payé ou reçu par transaction et dans le second, sur la valeur notionnelle du contrat.

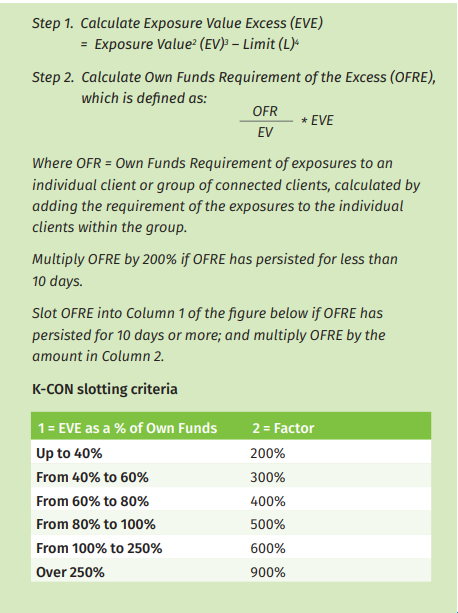

3. Risque de concentration (K-CON) Ce facteur K saisit le risque de contreparties individuelles ou fortement connectées lorsqu’une entreprise a une exposition supérieure à 25 % de ses fonds propres ou, pour les expositions sur des établissements et des entreprises d’investissement, le risque moindre entre 100 % de ses fonds propres et 150 millions d’euros. Cette version simplifiée du cadre des grandes expositions du CRR nécessitera un suivi quotidien, car les entreprises devront informer immédiatement leur superviseur de tout dépassement de limite.

Calcul des facteurs K

Lorsque vous envisagez de calculer les facteurs K, il existe quelques formules à prendre en compte pour vous aider à mieux satisfaire vos exigences en matière de capital et de déclaration. Dans cette partie, nous allons examiner sur la façon de calculer les facteurs K RtF.

Le RtF est la somme des trois facteurs K de cette catégorie de risques : K-TCD, K-DTF et K-CON.

Le K-TCD est calculé selon la formule suivante :

Le K-DTF est calculé à l’aide de la formule (g * K-DTFC) + (h * K-DTFD) où :

Le risque de concentration doit être surveillé quotidiennement par les entreprises d’investissement et, lorsque les valeurs d’exposition dépassent certaines limites « soft », un calcul de K-CON est requis, ce qui implique le processus en deux étapes ci-après :

Importance des exigences en matière de calcul

Le calcul du K-CON n’est qu’un aspect parmi d’autres des exigences relatives au risque de concentration. Comme il a déjà été indiqué, les entreprises doivent surveiller quotidiennement le risque de concentration et informer immédiatement leur autorité de contrôle du montant de tout excédent, ainsi que du nom du client individuel ou du groupe de clients liés. Cela signifie que les entreprises auront besoin d’un cadre solide pour mesurer quotidiennement leur valeur d’exposition (EV - exposure value). Les entreprises dont les portefeuilles de négociation mesurent le RtM avec le K-CMG doivent également être capables de mesurer le K-NPR et le K-TCD quotidiennement, car le K-CMG ne peut pas être utilisé comme entrée dans le K-CON (voir l’article 39 de l’IFR). En outre, les entreprises devront déclarer plus que simplement le K-CON : cette question sera abordée dans notre troisième commentaire, concernant les exigences en matière de reporting.

Notes de fin

1 Sur la base de l’analyse effectuée par l’ABE (ANNEXE À L’AVIS DE L’ABE EBA-OP-2017-11), on pourrait déduire de l’échantillon utilisé dans le rapport que les entreprises de classe 2 soumettant des rapports représentent environ 68 % de toutes les entreprises, soit 3 800 entreprises. Ce chiffre peut sembler élevé, et l’ABE confirme dans son étude que l’échantillon était biaisé en faveur des grandes entreprises. Même en déduisant 25 %, cela représente encore près de 2 800 entreprises qui seront impactées par les facteurs K.

2 La valeur d’exposition à tout client individuel ou groupe de clients liés est calculée en additionnant l’excédent positif des positions longues d’une entreprise sur ses positions courtes dans le portefeuille de négociation émis par le client calculé selon les règles K-NPR avec la valeur d’exposition des contrats dérivés et des SFT auxquels s’applique le K-TCD.

3 Voir l’article 36 de l’IFR : https://eur-lex.europa.eu/legal-content/EN/TXT/ HTML/?uri=CELEX:32019R2033&from=EN#d1e3592-1-1

4 Voir le premier alinéa de l’article 37 de l’IFR : https://eur-lex.europa.eu/legal-content/ EN/TXT/HTML/?uri=CELEX:32019R2033&from=EN#d1e3592-1-1