Dans un environnement difficile marqué par des taux d’intérêt bas et un risque de crédit toujours élevé, la capacité à tarifer correctement les prêts est un facteur essentiel pour garantir la rentabilité d’une banque. Pour garantir un niveau adéquat de marge d’intérêt, les banques doivent intégrer les marges de contribution traditionnelles (des éléments de coûts, comme le crédit et la liquidité du marché, ainsi que des composantes relativement récentes liées aux coûts réglementaires en hausse) à leurs calculs et analyses. L’émergence des banques en ligne, qui s’appuie sur une architecture technologique de pointe, exerce une pression supplémentaire sur les acteurs qui utilisent une infrastructure et des applications moins évolutives et moins flexibles. En raison de sa dépendance à des fonctions clés, comme les divisions Risques et Finance, le taux de cession interne (TCI) est fortement impacté par ces mesures de gestion des risques et ces aspects technologiques.

Bien que les méthodologies de tarification ajustée en fonction du risque divergent, la valeur économique ajoutée (VEA) est traditionnellement définie comme un indicateur clé du bénéfice économique d’une entreprise et, à un niveau moindre, d’une opération unique. La mesure de la VEA est effectuée tous les jours par les services Trésorerie et Risque de crédit des établissements de prêt. Et faire en sorte que cette mesure soit exacte, c’est-à-dire s’assurer que les bénéfices soient supérieurs aux coûts, est d’autant plus difficile lorsqu’une opération est vaste et/ou complexe.

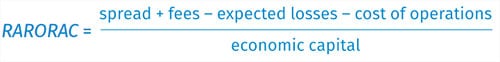

Les composantes de la VEA sont bien connues : il s’agit simplement du bénéfice net (P), diminué du coût du capital (C). Sa variante, le RARORAC (ou rendement du capital pondéré en fonction du risque), est généralement définie par la formule P/EC, où EC est le capital économique utilisé (P = RARORAC x EC = EVA + C). Si nous définissons le bénéfice net par la formule P = écart + commissions - pertes attendues - coût des opérations, alors :

Un système de TCI facilite grandement la capacité à ventiler et quantifier les éléments de coût d’une transaction donnée, et permet d’estimer sa rentabilité, le cas échéant. Dans la formule ci-dessus, l’écart est la différence entre le taux externe, ou le taux d’intérêt initialement fixé pour le prêt, et le taux de référence ou coût des fonds, c’est-à-dire le taux auquel un service Trésorerie peut se financer.

Les commissions représentent un revenu supplémentaire visant à couvrir les dépenses liées aux opérations, qu’il s’agisse d’hypothèques résidentielles ou de projets d’infrastructures complexes.

Bien évidemment, le risque de crédit est l’un des facteurs les plus importants de la rentabilité. A minima, le taux d’intérêt appliqué doit couvrir le risque de crédit. Il peut être calculé grâce aux modèles utilisés dans le cadre de normes comptables (le CECL dans le système américain ou l’ECL dans le système international IFRS 9) ou être inclus dans le système de TCI sous la forme d’un écart, basé sur la probabilité de défaut et de perte en cas de défaut estimée pour le client. Peu importe la méthode choisie, un système de compartiment horaire doit être mis en place pour anticiper les variations des revenus et l’impact sur chaque élément de coût du compartiment, comme l’exigent les deux normes comptables.

La projection et la répartition des flux de trésorerie au sein du système de compartiment horaire sont essentielles et doivent intégrer des facteurs explicites (plafonds intégrés, planchers, etc.) et implicites (paiement anticipé) qui déterminent la manière dont le taux d’intérêt est fixé. Les coûts liés au risque de crédit et aux autres postes doivent être calculés par période, en tenant compte du caractère variable de ces flux de trésorerie et du marché sous-jacent. Calculer une perte sur crédit attendue à ce point présente l’avantage d’être très proche du montant de la provision, et donc des pertes du P&L qui seront comptabilisées pour le nouveau prêt.

Outre l’écart de crédit, le système de TCI doit pouvoir intégrer tout autre élément de risque, par exemple les coûts de liquidité, via une technique de mise en correspondance de courbe si nécessaire. Les coûts de liquidité de toute disposition facultative du contrat doivent également être pris en compte le cas échéant.

Le service Trésorerie est responsable d’estimer les coûts de financement. Si un système en place suppose qu’une transaction est financée à 100 % par de la dette, il est nécessaire de calculer un crédit fonds propres afin d’ajuster toute portion d’une opération non financée par la dette. Dans le cas du RAROC dans la formule ci-dessus, il est possible de répartir la part des fonds propres affectée au financement de l’opération en fonction de la structure de financement de l’entreprise dans son ensemble, ou de la division finançant le prêt. Pour le RARORAC, les fonds propres utilisés dépendront du risque inhérent à l’opération en suivant une approche réglementaire (exigence de fonds propres calculée selon un modèle normalisé ou reposant sur des notations internes dans le cadre de Bâle) ou une approche économique (une valeur à risque (VaR ) est calculée pour l’ensemble du portefeuille, et la contribution marginale de la VaR de la nouvelle opération est déterminée).

Les systèmes de TCI nécessitant des connaissances sur de nombreux facteurs - du risque de crédit au contrôle financier en passant par la trésorerie, la gestion des actifs et des passifs - il existe une possibilité que les calculs soient effectués de manière sporadique par chacun des systèmes et services d’une banque, plutôt que selon une approche unifiée et cohérente. Cette façon de procéder affecte grandement les opérations de l’établissement et sa capacité à adapter les tarifs des nouveaux prêts aux évolutions du marché. Elle peut également dissimuler la méthode et la raison pour laquelle un taux d’intérêt donné a été fixé pour un certain type de prêt. L’analyse de rentabilité peut alors s’avérer insuffisante, plaçant la banque dans une situation risquée.

Il est bien plus pertinent qu’un système de TCI unique se charge de cette fonction. Ce système doit avoir les compétences suivantes :

- Modélisation des flux de trésorerie.

- Tarification de la portion de financement par la dette d’un prêt à l’aide de plusieurs techniques de mise en correspondance des courbes via la comptabilisation de coûts comme les liquidités et les options intégrées, ainsi que les frais généraux.

- Calculs des coûts du crédit, idéalement selon les US GAAP (CECL) ou les normes comptables internationales (IFRS 9).

- Calcul des exigences de fonds propres en fonction d’approches normalisées et basées sur les notations internes pour une opération donnée.

- Calcul de la VaR d’un portefeuille dans le but de déterminer le capital économique.

L’utilisation de courbes pour déterminer le taux de référence des deux parties du bilan suppose d’être sensible aux données actuelles du marché. Il est donc essentiel que les données utilisées à des fins de tarification soient disponibles et puissent être utilisées immédiatement, même dans le cadre des calculs intra-journaliers. Les interpolations et manipulations des courbes de rendement et de swaps doivent être acceptées. L’application doit être placée au cœur d’un processus mettant en relation le front et le back office. Lorsqu’un prêt est envisagé, les flux de trésorerie estimés et les marges de contribution calculées doivent être rapidement communiqués au chargé du prêt afin qu’il procède à des analyses approfondies et puisse entamer les négociations contractuelles. Ces éléments sont ensuite envoyés au système de comptabilité du middle office dès approbation.

Le système de tarification doit être intégré à un écosystème d’interface de programmation (API) afin de s’assurer que les résultats financiers et de risque du calcul puissent être communiqués. S’il existe plusieurs versions d’une opération donnée au sein de l’infrastructure, il doit être possible de les récupérer et de les comparer à la version finale. Au cours du cycle de vie du contrat, les flux de trésorerie devront être à nouveau calculés si le service Comptabilité et les autres processus opérationnels l’exigent. Pour garantir la cohérence avec l’estimation initiale, le même système doit être utilisé à chaque fois.

Les TCI et le sujet du taux ajusté au risque en général n’ont jamais été aussi pertinents pour les banques. Ils sont essentiels pour garantir un seuil de rentabilité minimal, tout en intégrant le processus de tarification à des architectures modernes et évolutives.