Dans notre première note, nous avons expliqué le contexte du nouveau régime prudentiel pour les entreprises d’investissement MiFID et expliqué comment déterminer si votre entreprise appartient à la classe 2 ou 3. Dans la deuxième note, nous avons examiné de plus près les nouveaux facteurs K applicables aux entreprises de classe 2. Dans cette note finale, nous explorerons la façon dont les entreprises devront déclarer les données qu’elles ont collectées et ce qu’elles devraient faire pour se préparer à l’introduction du nouveau régime défini dans le règlement sur les entreprises d’investissement (IFR).

L’Autorité bancaire européenne (ABE) a intégré les facteurs K dans un nouvel ensemble d’obligations qui couvre les rapports réglementaires pour les entreprises de classe 2. La Financial Conduct Authority (FCA) a commencé à mener des consultations sur la mise en œuvre d’une nouvelle exigence de reporting pour les entreprises britanniques en décembre 2020 par le biais du document de consultation sur le régime CP20/24, et nous pouvons déjà dire que les exigences de la FCA seront beaucoup plus simples que celles de l’ABE, de moins en apparence.

Comme indiqué par l’ABE, les entreprises de classe 2 de l’UE devront établir pour la première fois des rapports réglementaires trimestriels pour la période se terminant le 30 septembre 2021 et déposer leur première soumission avant le 11 novembre. Les entreprises de classe 3 devront produire un rapport annuel à partir de la période se terminant le 31 décembre 2021 et le soumettre avant le 11 février 2022. Les entreprises des classes 2 et 3 qui doivent soumettre des rapports de divulgation devront le faire lors de la publication de leurs comptes annuels, en commençant par celui dû après le 26 juin 2021.

Les entreprises britanniques, en particulier les entreprises de classe 2 de grande taille ou interconnectées (« non-SNI »), ont bénéficié d’une pause grâce à l’annonce récente du retard de l’introduction du nouveau régime au moins jusqu’en janvier 2022. En tenant compte de cette date et de la suite unique de rapports pour toutes les entreprises d’investissement que la FCA exigera en vertu du régime CP20/24, les entreprises petites et non interconnectées (« SNI ») de classe 2 et de classe 3 commenceront à établir leurs rapports à partir du 31 mars 2022 et devront les soumettre avant le 28 avril.

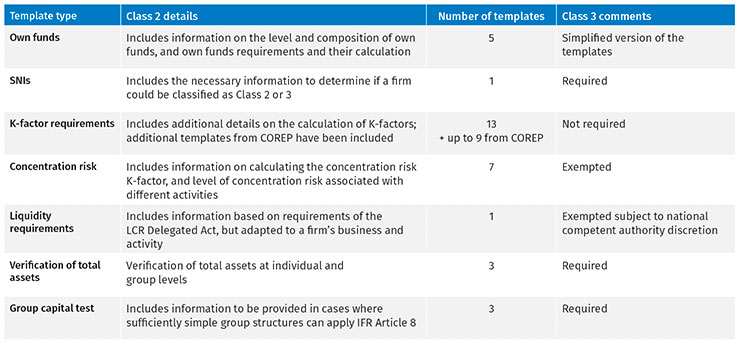

Sur papier, la mise en œuvre par l’ABE des exigences en matière de rapports énoncées dans l’article 54 de l’IFR est plus onéreuse pour les entreprises de classe 2 que le régime de reporting actuel en vertu du règlement sur les exigences de fonds propres (CRR 2). C’est aussi plus onéreux que ce que la FCA a en tête au Royaume-Uni. Cela pourrait rendre le Royaume-Uni plus attrayant pour les entreprises d’investissement. L’ABE exigera de nombreux rapports trimestriels pour les entreprises de classe 2, comme détaillé dans le tableau ci-dessous, et ses directives destinées aux entreprises de classe 3 prévoient une exigence en matière de rapports annuels plus proportionnelle :

Figure 1

Un objectif clé du nouveau cadre est d’introduire des obligations en matière de reporting simplifiées et plus proportionnées à la taille et à la complexité de l’entreprise. Les propositions de l’ABE suggèrent que cet objectif sera davantage atteint pour les entreprises « SNI » que pour celles « non-SNI ».

Selon les propositions, les entreprises « non-SNI » qui doivent rendre compte de tous les facteurs K devront remplir jusqu’à 27 modèles. Néanmoins, une proportionnalité suffisante y est intégrée pour garantir que les obligations en matière de reporting les plus importantes seront limitées aux entreprises autorisées par la MiFID à traiter pour leur propre compte et à l’obligation de calculer les facteurs K de risque de marché et de risque pour l’entreprise.

À la fin de notre deuxième note, nous avons discuté du facteur K du risque de concentration (K-CON) et du fait que les entreprises doivent le mesurer quotidiennement, même si elles ne doivent le déclarer que trimestriellement. Il convient également de noter que les exigences de déclaration des risques de concentration iront au-delà du K-CON. Une entreprise de classe 2 devra également faire rapport trimestriellement sur les concentrations de :

- Fonds de client détenus

- Actifs conservés et administrés

- Total de l’argent propre déposé

- Total des revenus

- Expositions du portefeuille de négociation

- Éléments hors portefeuille de négociation et hors bilan.

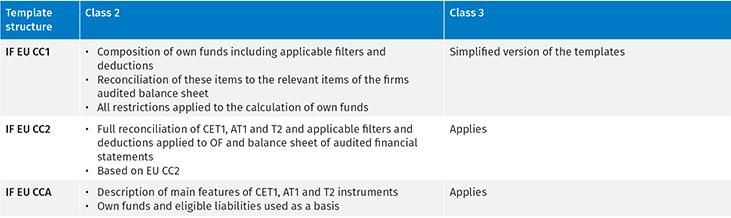

En plus des exigences en matière de rapports réglementaires, l’ABE exigera de toutes les entreprises de classe 2, ainsi que des entreprises de classe 3 qui émettent des instruments supplémentaires de niveau 1 (fonds propres), de publier chaque année certaines informations sur leurs fonds propres et leurs exigences de fonds propres, comme décrit ci-dessous :

Figure 2

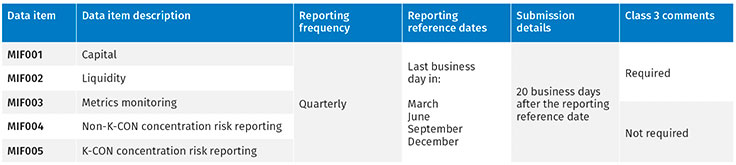

Les exigences en matière de reporting du Royaume-Uni, telles que définies jusqu’à présent par la FCA, sont beaucoup plus simples que celles de l’UE, comme le montre le tableau ci-dessous. Dans son deuxième document de consultation sur la mise en œuvre du nouveau régime prudentiel, qui devrait être publié au début du deuxième trimestre 2021, la FCA demandera des informations supplémentaires sur les frais généraux fixes et les liquidités. Le premier document entraînera certainement d’autres obligations en matière de reporting. Bien que la FCA ne propose pas de collecter systématiquement des informations détaillées sur les calculs du facteur K, les entreprises devront fournir ces informations sur demande. Cela signifie que leurs systèmes et processus devront être particulièrement transparents, vérifiables, immédiatement accessibles et robustes.

Figure 3

La FCA mènera des consultations sur les exigences de divulgation pour les entreprises d’investissement britanniques dans son troisième document de consultation, attendu au début du troisième trimestre 2021.

Que devraient faire les entreprises maintenant ?

Dans ces notes, nous nous sommes concentrés sur les nouveaux facteurs K et les obligations en matière de reporting introduites ou proposées dans le cadre du nouveau régime prudentiel pour les entreprises d’investissement. Il est important de noter que ce ne sont pas les seuls changements qui ont été introduits. Les entreprises doivent se familiariser avec l’ensemble du régime et son incidence sur d’autres domaines importants. Ceux-ci incluent, entre autres :

- comment déterminer les frais généraux fixes ;

- le processus d’adéquation du capital interne et d’évaluation des risques pour le Pilier 2.

- Divulgations sur la politique d’investissement et les risques environnementaux, sociaux et de gouvernance

- Dispositions transitoires.

Cependant, la priorité d’une entreprise devrait être de déterminer si elle appartient à la classe 2 ou 3. Les entreprises de classe 2 doivent évaluer quels facteurs K s’appliquent à elles et si leurs employés, leurs processus et leurs systèmes sont en mesure de répondre aux obligations en matière de surveillance et de reporting. Une entreprise qui constate des lacunes doit commencer à établir une analyse de rentabilisation pour financer des projets qui réorganiseront ses processus et ses systèmes afin de respecter les délais de mise en conformité.

Les entreprises de classe 2 devront déposer des soumissions dès le 11 novembre 2021 pour leurs données du troisième trimestre. Cela leur donne moins d’un an pour mettre en œuvre les changements. Ce n’est pas beaucoup au regard des préparatifs intensifs que les changements sont susceptibles de réclamer. Les entreprises ne peuvent attendre la finalisation du cadre réglementaire pour démarrer leurs projets. L’une des principales raisons pour lesquelles l’ABE et la FCA publient des documents de consultation et de discussion est d’alerter le secteur pour qu’il commence à se préparer. C’est une question urgente qui doit être au premier plan de la réflexion de chaque PDG, CFO et CRO.

Wolters Kluwer peut aider les entreprises à respecter leurs obligations en matière de facteur K et de reporting dans le cadre du nouveau régime grâce à notre solution OneSumX Regulatory Reporting for Investment Firms fournie sur la plateforme OneSumX plusieurs fois primée. Notre solution modulaire SaaS, en plus de garantir la conformité aujourd’hui, assure également une conformité continue grâce à notre service de mise à jour de la réglementation unique en son genre. Si vous souhaitez en savoir plus sur la façon dont Wolters Kluwer peut vous aider, veuillez nous contacter ici.