Le déploiement à un rythme soutenu dans le monde de l’approche standard pour mesurer le risque de crédit de contrepartie (SA-CCR) - une règle révisée en vertu de Bâle III utilisée pour calculer l’exposition en cas de défaut (EAD) des produits dérivés - signifie que les banques doivent réfléchir à la manière d’intégrer la norme dans leur approche réglementaire globale. Que ces dernières soient actives sur des marchés où la SA-CCR est déjà adoptée ou sur le point d’être mise en œuvre, la complexité de la norme, ainsi que ses incidences potentielles sur d’autres aspects de la conformité et de l’activité, incitent les établissements financiers à donner la priorité au développement d’une réponse globale qui s’avérera durable à long terme.

Aux États-Unis, la Réserve fédérale, la Federal Deposit Insurance Corporation (FDIC) et l’Office of the Comptroller of the Currency (OCC) ont récemment proposé d’adopter la SA-CCR comme mesure plus précise et plus sensible au risque pour calculer l’EAD (exposition en cas de défaut) pour les produits dérivés, et de la rendre obligatoire pour les banques actuellement soumises à des approches avancées de calcul des risques. En Europe, la SA-CCR sera déployée dans le cadre de la directive CRD V, qui, comme nous l’avons souligné précédemment, est en effet imminente. D’autres marchés clés, dont Singapour, l’Australie et la Suisse, ont soit mis en œuvre la SA-CCR, ou le feront en 2019-2020.

Bien sûr, tout ne se déroulera pas nécessairement comme prévu. La proposition des régulateurs américains, par exemple, est ouverte aux commentaires jusqu’au 15 février de cette année et pourrait très bien être ajustée pour tenir compte des préoccupations des banques. Néanmoins, étant donné que la SA-CCR s’inscrit dans une large tendance mondiale, des modifications ou des retards substantiels sont peu probables.

De nouvelles profondeurs de données

Les banques doivent donc réagir, mais comment peuvent-elles le faire le plus efficacement possible ? Pour expliquer cela, nous devons examiner ce qu’est la SA-CCR et sa raison d’être. Elle est conçue pour remplacer l’exposition actuelle (CEM) plus simpliste et les méthodes standardisées de calcul des expositions potentielles des transactions sur dérivés, en utilisant de nouvelles méthodes pour calculer l’EAD des ensembles de compensation de dérivés en fonction des coûts de remplacement et des expositions futures potentielles.

En résumé, en plus d’améliorer la sensibilité au risque, la SA-CCR est conçue pour refléter avec précision l’effet de garantie et de compensation sur les expositions et couvrir un plus large éventail de transactions sur dérivés.

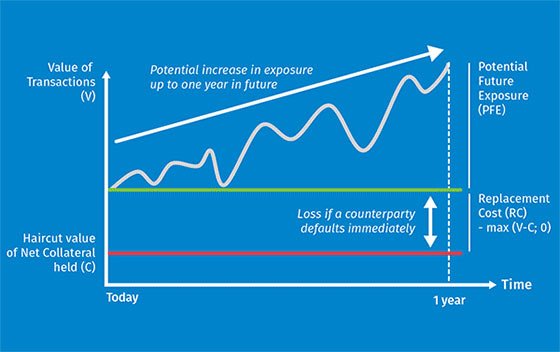

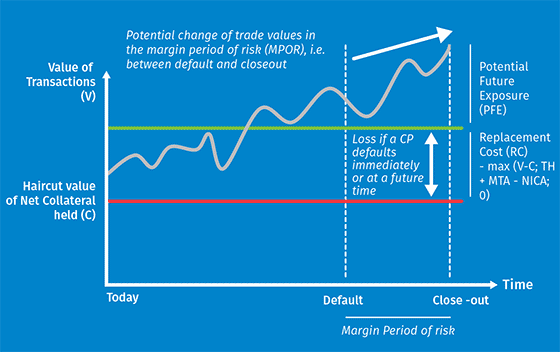

Calculs selon la SA-CCR sans marge et avec marge

Figure 1 : Transactions sans marge

Figure 2 : Transactions avec marge

La SA-CCR, un défi isolé ?

La SA-CCR informe et affecte d’autres éléments du cadre Bâle III/CRD V, tels que les exigences en matière de fonds propres pour le risque de marché, le ratio d’effet de levier, les grandes expositions, le seuil de rendement et, en fin de compte, les rapports réglementaires.

Impacts directs et indirects de la SA-CCR

Cette interdépendance et l’impact considérable de la SA-CCR signifient que bien qu’elle soit conçue pour réduire la complexité, la réalité sur le terrain peut être différente. L’expérience de nos clients qui ont entrepris de mettre en œuvre la SA-CCR montre que la nouvelle approche nécessite beaucoup plus de points de données, tels que les orientations commerciales et les définitions d’ensemble de couverture, et des calculs plus complexes que la CEM.

Le sourçage, le calcul et la transformation des données d’entrée nécessaires à la SA-CCR peuvent donc s’avérer un défi important pour les processus et l’infrastructure existants, en particulier lorsque les informations pertinentes sont réparties entre des systèmes hérités disparates. La SA-CCR est également susceptible de réclamer une coordination personnelle et technologique plus étroite entre les services et les fonctions telles que les finances et les risques.

Lors de la planification de leurs projets liés à la SA-CCR, les banques doivent donc envisager des solutions qui soutiennent des liens plus étroits entre les finances, les risques et les rapports réglementaires, en élaborant des processus et des structures capables de suivre le rythme d’un environnement commercial et de surveillance en constante évolution. Les meilleures solutions comprendront un entrepôt de données dédié aux finances, aux risques et au reporting où seront regroupés les risques, les finances et d’autres fonctions clés ; l’intégration des anciens systèmes avec les nouveaux ; une attention particulière portée aux éléments tels que le lignage des données.

Reconnaître les réalités commerciales

Les banques doivent également tenir compte des incidences commerciales potentielles de la SA-CCR. Certaines sont susceptibles d’être positives, telles qu’une vision plus précise du risque global et des expositions plus faibles associées aux transactions compensées centralement. D’autres peuvent être problématiques, notamment la réduction des avantages de la compensation et une exposition plus élevée au risque de contrepartie dans les transactions unidirectionnelles.

Il existe des arguments clairs pour commencer à évaluer et à traiter ces incidences le plus tôt possible. L’adoption ou le lancement d’essai de la SA-CCR permettra désormais aux banques d’identifier et d’analyser les effets sur les scénarios d’exposition et d’adéquation des fonds propres, et d’ajuster la politique et les processus dérivés afin d’atténuer ces effets si nécessaire. Une adoption précoce permettra également de mieux comprendre les exigences en matière de données et de technologie impliquées par la SA-CCR, et de déterminer les endroits où les systèmes et processus existants peuvent être adéquats, ou ceux où des points de données supplémentaires ou des calculateurs de risques intégrés seront nécessaires.

De nombreux établissements adopteront des solutions externes pour renforcer les capacités supplémentaires exigées par la SA-CCR. Cependant, si une solution a du mal à s’intégrer aux systèmes existants, ou n’est elle-même suffisamment intégrée, cela peut présenter une source supplémentaire de complexité. Les banques doivent s’assurer qu’une solution SA-CCR couvre tous les paramètres requis, offre la transparence nécessaire pour rechercher et suivre les données tout au long de leur cycle de vie afin de prendre en charge des calculs plus granulaires ; et, compte tenu de l’interdépendance de la SA-CCR avec d’autres aspects de Bâle III/CRD V, fait partie d’une boîte à outils plus large qui s’étend à tous les aspects de cette architecture réglementaire. Une mise en place précoce des bonnes solutions donne aux banques la possibilité d’aller au-delà du simple respect des exigences, afin de saisir les implications commerciales des nouveaux points de données qui seront créés par la SA-CCR. Lorsqu’ils sont pris en compte dans l’analyse commerciale, ces calculs peuvent aider les établissements financiers à atteindre de nouveaux niveaux de compréhension des tendances du risque et du bilan.

À quel moment faut-il donc ré(agir) ?

En ce qui concerne la SA-CCR et Bâle III/CRD V dans leur ensemble, les banques qui agissent le plus rapidement ne gagneront pas nécessairement la course. Cependant, elles auront certainement un bon départ. Les entreprises doivent également tenir compte du fait qu’une approche consistant à aborder un problème à la fois, qui traite les projets liés à la SA-CCR de manière isolée plutôt que dans le contexte de réglementations plus larges telles que Bâle III/CRD V, aura probablement pour effet des silos et des lacunes dans les données, ainsi qu’une duplication possible, avec plusieurs services produisant les mêmes informations de différentes manières et avec des résultats différents. Il s’agit non seulement d’une perte possible de temps et de ressources, mais cela peut également créer des incohérences qui font que les données semblent peu fiables aux régulateurs et aux dirigeants de l’entreprise qui comptent sur elles pour soutenir des décisions stratégiques.