Un guichet unique pour la conformité à Bâle

Une solution unique qui combine données, calculs et reporting. Elle couvre toutes les approches normalisées, pour tous les types de risques et toutes les tailles d’établissements bancaires. Cette solution s’inscrit dans la lignée des exigences en matière de proportionnalité.

Solution évolutive

Garantissez le respect de la réglementation Bâle IV, peu importe la taille de la banque ou la méthode choisie.

Gain de temps

Automatisez et accélérez la préparation de vos rapports sur le risque prudentiel à l’aide d’une solution unique pour toutes vos entités. Gagnez du temps sur vos projets et réduisez le coût d’entretien.

Précision améliorée

Utilisez des indicateurs réglementaires précis (et non pas des équivalents) dans le cadre de vos scénarios prévisionnels opérationnels et de vos prises de décision.

Regulatory newsletter

OneSumX events

and webinars

Qu’est-ce que Bâle IV et comment le respecter ?

Le Comité de Bâle sur le contrôle bancaire (CBCB) a défini une période de mise en œuvre de cinq ans pour Bâle IV :

- Prévu en janvier 2022, repoussé au 1er janvier 2023

- Mise en œuvre progressive jusqu’en 2028 en raison de la pandémie de Covid-19.

Défis de Bâle IV

Nous comprenons parfaitement les défis et les exigences auxquels vous faites face. OneSumX for Basel peut être adapté pour vous aider à satisfaire vos besoins.Création d’un lignage traçable et transparent

Nécessité d’obtenir des données plus granulaires et de traiter davantage de calculs Exigences accrues en matière de reporting externe et interne.

Gouvernance des données

Obligation d’utiliser les mêmes données pour tous les types de risques. Suivi quotidien et amélioration des exigences tout au long du flux de processus, et non pas uniquement à sa fin.

Défis technologiques

Besoin d’une plateforme solide pour suivre et surveiller les modifications réglementaires grâce à des fonctions de vérifiabilité et de lignage des données.

Exigences transverses

Conformité

Nécessité de collecter un volume plus important de données plus variées afin d’exécuter les calculs requis.

Risque

Nécessité de projeter les contraintes de Basel en situation de stress et les scénarios BAU pour l’optimisation opérationnelle, ICAAP et ILAAP.

Finance

Nécessité de tenir compte des contraintes de Basel pour établir une planification des immobilisations qui respecte les exigences réglementaires.

Pourquoi choisir OneSumX for Basel ?

Voici quelques attributs uniques que notre solution dédiée à Bâle propose :

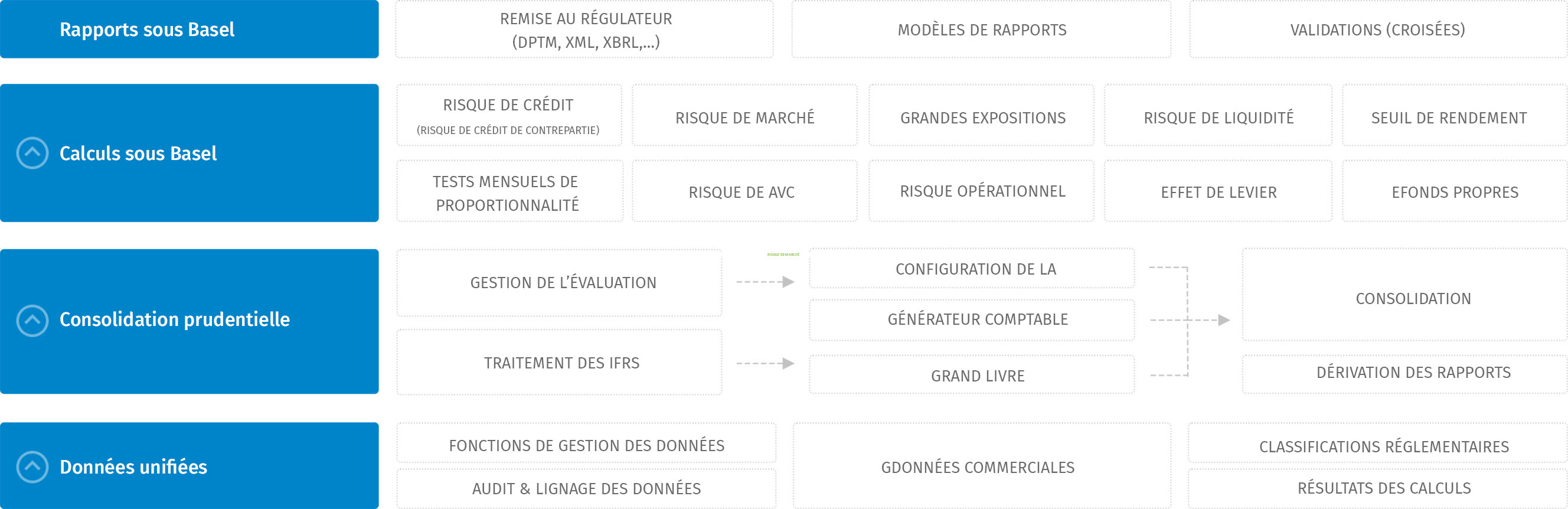

Données unifiées

Source unique de données cohérentes pour l’intégralité du cycle de gestion de Bâle

Consolidation prudentielle

Combinez toutes les données de vos entités en fonction de règles spécifiques de consolidation prudentielle

Calculs de Bâle

Toutes les méthodes prévues par le cadre de Bâle intégrées et cohérentes

Rapports Bâle

Rapports envoyés au régulateur et divulgations publiques

Fonctionnalités de OneSumX for Basel

OneSumX for Basel adopte une approche intégrée de plusieurs disciplines. Notre solution vous aide à gérer vos risques, satisfaire vos exigences réglementaires et optimiser la rentabilité. Conçu pour être la solution qui répond au double objectif vital de faire d’une banque une entreprise plus performante et plus conforme.

Voici quelques-unes des fonctionnalités de OneSumX for Basel qui aideront vos équipes à gérer ce vaste projet de réglementation :

-

Gestion des données

- Les données sont validées, cohérentes et exhaustives pour tous les types de risques

- Transformez les données en fonction du vocabulaire financier, réglementaire et relatif aux risques utilisé par votre entreprise

- Gagnez du temps et éliminez la nécessité d’effectuer des ajustements et des rapprochements manuels. Conservez toutes les données de qualité au même endroit.

-

Analyse des flux de trésorerie et de l’exposition

- Calculez les flux de trésorerie contractuels et de résistance à un niveau granulaire à utiliser dans les analyses conventionnelles et les simulations. Ajustez-les en fonction de vos hypothèses de crédit, de marché, comportementales et idiosyncratiques

- Utilisez notre fonction d’analyse de l’exposition pour gérer le portefeuille de risque

- Explorez les mesures telles que l’écart de réévaluation, les expositions aux ventes à bas prix, l’exposition à la volatilité et la durée

-

Analyse du risque financier

- Analyse de la sensibilité : Calcule les facteurs de risque delta, vega et de courbe de volatilité utilisés comme entrées pour les calculs de risques de marché plus étendus.

- Ajustement de la valorisation du crédit (AVC) : basé sur des approches proposées par le cadre de Bâle.

- VaR : calcul de la VaR de marché par le biais de la variance-covariance (paramétrique) ; non-paramétrique ; ou de la simulation de Monte Carlo.

- Gestion des actifs et passifs (ALM) : modélisation du futur bilan facile à utiliser.

-

Calculateurs réglementaires

- Intégration des fonctions Risques et Finance - notre plateforme de gestion des risques et d’établissement de rapports utilise des données intégrées et vérifiables stockées et traitées dans la couche de données.

- Tests de résistance - flexibilité maximale dans la définition des entrées pour tous les cadres de tests de résistance, y compris les tests de résistance inversés. Optimisez votre bilan et maîtrisez les coûts de conformité.

En outre, notre solution couvre : - Consolidation prudentielle

- Risque de crédit

- Risque de marché

- Risque de crédit de contrepartie

- Risque de AVC (ajustement de valeur de crédit)

- Risque opérationnel

- Risque de liquidité

- Grandes expositions

- Ratio d’effet de levier

- Risque de taux d’intérêt dans le portefeuille bancaire (RTIPB)

- Divulgations du Pilier III

- Rapports réglementaires

-

Aucune obligation. Parlez à un expert de vos besoins spécifiques en matière d'entreprise et de mise en œuvre.

-

Vos coordonnées ne seront pas partagées. Nous ne vous contacterons qu'à propos des solutions OneSumX FRR.

-

Vous pouvez vous désinscrire à tout moment de nos communications Marketing.