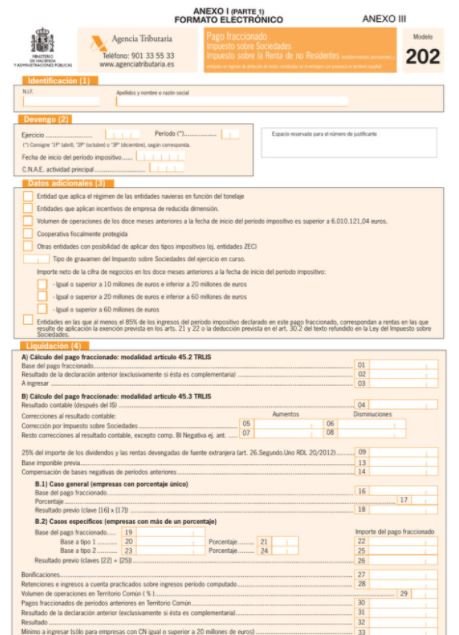

Todos los establecimientos que se encuentren en España de forma permanente y las entidades que se hallen en régimen de atribución de rentas, que se constituyeron fuera del territorio español, pero que tienen presencia en España, deben presentar el Modelo 202, con la finalidad de que realicen el pago fraccionado del impuesto de sociedades y el que se deriva de la Renta de no Residentes.

- ¿Qué es el Modelo 202?

- Cómo rellenar el Modelo 202

- Cómo presentar el modelo y dónde descargarlo

- Más información sobre los modelos del Impuesto de Sociedades

¿Qué es el Modelo 202?

El Modelo 202 obliga a las entidades que declaren sus rentas en el Impuesto de Sociedades. Por tanto, es una forma de adelantar una parte del pago total que tendrá que efectuarse cuando presenten la declaración, y que habitualmente se realiza a través del modelo 200.

- Su presentación es obligatoria para aquellas cuyo volumen de operaciones haya superado la cantidad de 6.010.121,04 euros anuales en el ejercicio anterior, independientemente de si han obtenido beneficio o no.

- Las entidades que no alcancen esta cifra, tendrán que presentar el 202 si el resultado del ejercicio anterior fue positivo.

En octubre 2016 se introdujo una novedad que afecta a empresas con volúmenes de operaciones de 10 millones o más de euros, caso en el que tendrán que pagar el 23% mínimo estipulado.