Una crisi che nasce dall’economia reale e non resta regionalmente circoscritta rende i mercati finanziari irritabili ed esposti al panico. Quindi, cosa possono fare le aziende?Quando si verificano crisi economiche, gli investitori cercano dei porti sicuri, tenendo da parte disponibilità liquide o investendo in quelle aziende che si dimostrano più resilienti.

Come possono, quindi, le aziende affrontare la sfida della resilienza e continuare a raccogliere risorse sui mercati finanziari, mitigando così il rischio di liquidità, ossia il rischio di non essere in grado di far fronte alle proprie obbligazioni contrattuali (financial distress) o di attuare investimenti profittevoli (financial constraints) per assenza di mezzi finanziari?

Le crisi finanziarie non sono certo una novità nell'economia mondiale. Basta tornare al 2008 quando lo scoppio della bolla immobiliare ha causato una grande crisi finanziaria e ancora prima, nel 2001, lo scoppio della bolla internet ne ha causata un'altra non meno drammatica. Successivamente è scoppiata la pandemia del Covid-19 che ha prodotto pesanti effetti negativi non ancora pienamente misurabili e mentre quest’ultima cominciava ad attenuare la sua feroce presa, ecco il drammatico conflitto in Ucraina.

Lo scoppio di una crisi può quindi mettere in serio pericolo la resilienza finanziaria di un'azienda, ma il susseguirsi di crisi con cadenze sempre più ravvicinate può avere effetti rovinosi sulla sopravvivenza dell’azienda stessa. In questo caso, quali misure si possono prendere per resistere a queste situazioni forse imprevedibili nella tipologia, ma comunque ricorrenti? In altre parole, come si può tenere sotto controllo il rischio di liquidità? Come evitare che i vincoli finanziari inaridiscano la crescita attraverso la politica d'investimento? Come allontanare il rischio di default?

Strutture finanziarie per momenti di crisi

Per rispondere a queste domande è senz’altro utile guardare alle best practices in materia di scelte di struttura finanziaria adottate dalle aziende nei momenti di crisi, per capire come le stesse sono riuscite a veicolare al mercato messaggi rassicuranti per apparire a buon diritto come quel porto sicuro in cui i mercati finanziari possono far confluire risorse senza particolari timori.

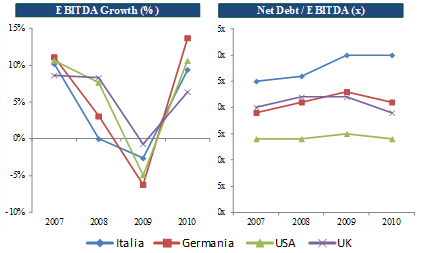

A tal fine basti osservare alcuni dati e indicatori delle prime 100 aziende non finanziarie di un campione di paesi maggiormente industrializzati nel periodo caratterizzato dallo scoppio della crisi del 2008 (Figura 1).

Figura 1: Variazione EBITDA e Net Debt / EBITDA delle prime 100 aziende non finanziarie in Italia, Germania, USA e UK nel periodo 2007-2010

Come si può notare a seguito del crollo dell’EBITDA nel periodo osservato, ci si sarebbe potuto aspettare un rapido aumento del rapporto Net Debt / EBITDA, eppure questo non avviene.

In altre parole, nonostante il crollo dell’EBITDA le principali aziende dei paesi osservati tendono a mostrare una capacità di rimborso del debito sostanzialmente immutata, dato che – salvo l’Italia per via del breve periodo osservato – non necessitano di un tempo più lungo per rimborsare i debiti contratti, essendo il Net Debt / EBITDA stabile.

E questo senz’altro è un messaggio di resilienza finanziaria, in quanto nonostante il crollo della capacità di autofinanziamento e/o di rimborso del debito, così come espresso dal crollo dell’EBITDA, l’indebitamento rimane sotto controllo: messaggio di assoluto rilievo per mercati finanziari dominati dall’incertezza e dalla volatilità.

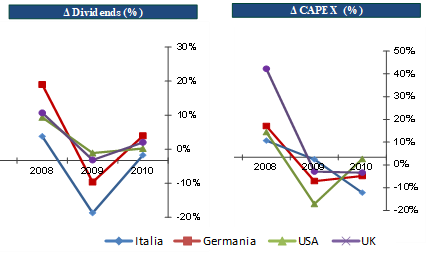

Ma come questo sia stato possibile ci viene spiegato dalla figura 2.

Figura 2: Variazione investimenti e dividendi delle prime 100 aziende non finanziarie in Italia, Germania, USA e UK nel periodo 2007-2010

La figura 2 mostra un taglio temporaneo dei dividendi soprattutto in quei paesi dove la raccolta del debito avviene principalmente per il tramite degli intermediari finanziari e/o un taglio temporaneo degli investimenti per quei paesi dove ci si rivolge in modo significativo alla raccolta di mezzi finanziari per il tramite dei mercati azionari. È il caso di notare che per l’Italia la riduzione degli investimenti non appare di breve periodo, essendo i tempi di recupero strutturalmente più lunghi.

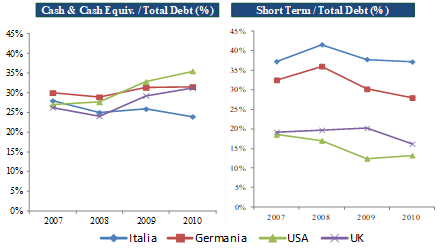

Infine, le figura 3 evidenzia come nel periodo di crisi, le aziende abbiano cercato di mantenere disponibilità liquide superiori all’indebitamento a breve, che peraltro è andato via via riducendosi grazie all’allungamento delle scadenze del debito in sede di rinegoziazione.

Figura 3: Debito a breve e disponibilità liquide rapportate all’indebitamento totale delle prime 100 aziende non finanziarie in Italia, Germania, USA e UK nel periodo 2007-2010

Crisi: come mettere in sicurezza la struttura finanziaria

In sintesi, nei momenti di crisi le aziende di norma rallentano gli investimenti e/o il pagamento dividendi per ridurre l’indebitamento coerentemente con il calo dell’EBITDA e tenere sotto controllo il Net/EBITDA, rassicurando così i mercati finanziari. Una volta messa in sicurezza la struttura finanziaria e tranquillizzati gli apportatori di risorse finanziarie, ricominciamo a investire per crescere.

Inoltre, tendono a mantenere disponibilità liquide in eccesso rispetto all’indebitamento a breve, cercando di allungare le scadenze del debito soprattutto nel momento in cui non riescono ad accumulare riserve di liquidità in misura superiore al debito a breve. Anche in questo modo trasmettono un messaggio rassicurante al mercato.

Possono essere scelte anche onerose, dato che allungare le scadenze del debito e detenere riserve infruttifere di liquidità comporta costi finanziari, ma è il costo della mitigazione del rischio liquidità.

Giova sottolineare che si tratta di segnali importanti veicolati ai mercati finanziari, soprattutto quando c'è grande incertezza, poiché l'agito vale più di quanto dichiarato. In questo modo le aziende, in situazioni di crisi, guadagnano tempo per mettere in sicurezza la loro struttura finanziaria e creano le condizioni per un nuovo percorso di crescita.

Questa è una ricetta che si è ripetuta anche durante la crisi prodotta dalla pandemia, crisi peraltro di maggiori dimensioni perché su scala globale e la cui durata era crescente nel tempo (nella crisi del 2008 e nelle precedenti il punto massimo di intensità era stato raggiunto con lo scoppio della bolla speculativa, mentre il punto massimo della crisi pandemica è cresciuto nel tempo a causa dell'aumento dell'estensione temporale delle misure di lockdown).

Come viene gestita la pianificazione finanziaria?

Alla luce di quanto descritto, il processo di pianificazione finanziaria si deve arricchire di una caratteristica ormai irrinunciabile: saper comunicare resilienza ai mercati finanziari, nonostante le crisi ricorrenti.

E per far questo l’esercizio di pianificazione finanziaria deve sapere tenere sotto controllo:

- La capacità di generare cassa attraverso la gestione corrente (Cash Flow From Operation o CFFO) in misura tale da coprire sia gli investimenti (Cash Flow From Investment o CFFI), sia la remunerazione delle fonti finanziarie (Dividendi e Oneri finanziari riportati nella sezione Cash Flow From Financing o CFFF). Nel momento in cui il CFFO si riduce per via di un evento di crisi, spesso esogeno, occorre pianificare e lavorare per una contrazione del CFFI e delle componenti di remunerazione delle fonti nel CFFF in modo di cercare di stabilizzare il più possibile il Net Debt / EBITDA.

- La capacità di disporre di indici finanziari di resilienza, in particolare avendo una quota di indebitamento a breve coperta dalle disponibilità liquide (Cash & Cash Equivalent) allo scopo di poter rinegoziare il debito che viene a scadenza senza particolari pressioni o urgenze. Ne discende l’esigenza di programmare le emissioni di debito per riuscire a mantenere nel tempo una quota controllata di indebitamento a breve, disponendo al contempo di riserve strategiche di liquidità.

Tutto questo può apparire facile a dirsi, ma meno a farsi. Ecco perché per aumentare le probabilità di riuscita occorre impostare la propria strategia di resilienza con anticipo e quindi prima della deflagrazione di una crisi e questo perché gli scoppi di volatilità sono ormai ricorrenti e purtroppo inevitabili.

La pianificazione finanziaria serve proprio a questo:

- indirizzare azioni e decisioni del management affinché si generi cassa soprattutto a livello di CFFO e così aumentare la capacità di autofinanziamento.

- Nell’ipotesi di una fase di crisi, che per fattori esterni inaridisce il CFFO e quindi la capacità di autofinanziamento che il management vorrebbe mettere in atto, per lavorare sul CFFI attraverso scelte più selettive in materia di investimento o per mezzo di decisioni di disinvestimento e/o sul CFFF per rimodulare il flusso dei dividendi

- Per contro occorre osservare che in questi frangenti il CFFF potrebbe risentire negativamente di un aumento degli oneri finanziari a causa dell’auspicabile allungamento delle scadenze del debito, considerato che al fine di dimostrare resilienza è molto utile disporre di disponibilità liquide eccedenti l’indebitamento a breve. E anche di questo in sede di pianificazione occorre tenerne conto per non farsi trovare impreparati in caso di necessità.

Tale gestione non si improvvisa e tanto meno si può farlo quando le condizioni dei mercati finanziari sono diventate critiche e l’incertezza domina i mercati. Pertanto, un esercizio di pianificazione finanziaria deve essere volto non solo a individuare, nel caso, futuri fabbisogni e a conseguentemente ottimizzare il costo del funding, ma piuttosto e soprattutto a precostituirsi gli anticorpi per gestire situazioni di difficoltà che possono investire le aziende da un momento all’altro.

In sintesi, la pianificazione finanziaria nei periodi di crisi è efficace se impostata prima di questi momenti e se costituisce un modello per la gestione del rischio liquidità, metabolizzato e costante nel tempo.